不動産売却時の税金について③

減価償却に注意してください!

ご自宅を売却しようとした時、売ったら幾ら税金がとられるのか?手取り金額を知るためには極めて重要な問題です。

不動産を売った時にかかって来るのは『譲渡所得税』で利益が出た場合にその利益に対して課税されます。

では、「買った時の金額」が「売った金額」よりも高ければ、損をした訳ですし、利益は出ていないという解釈で良いのでしょうか?

正解は『×』そうでは有りません。

ここで注意すべきは、この計算の元になるのが家の値段そのものだけでは無いという点です。譲渡所得の計算式は以下の通りとなります。

「売却価格ー売却諸経費」ー「購入価格ー建物の減価償却費+購入諸経費」 = 譲渡所得

「25年前に7,000万円で買った家を7,000万円で売った。」これだけですと、買った時の経費(仲介手数料、登記費用、印紙税等)と売った時の経費(仲介手数料、測量代等)も引きますので、マイナスになって譲渡所得はかからないという感覚になりますが、ここで問題なのが『減価償却』です。

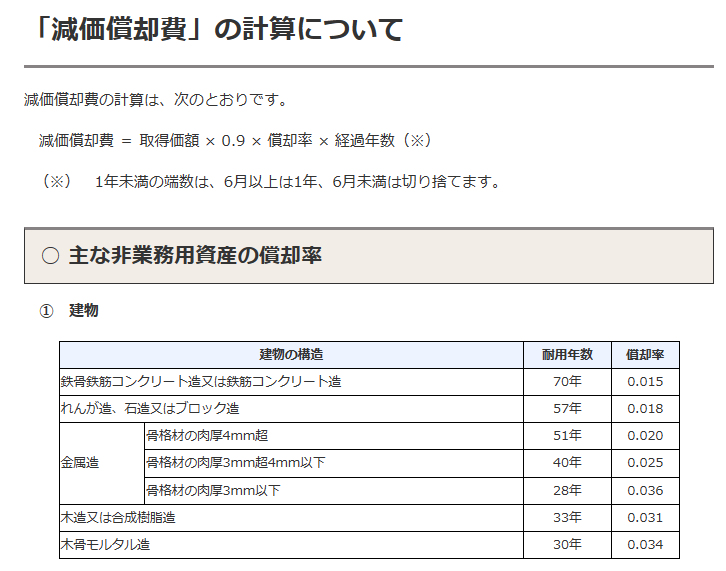

償却率等については、下の表(※国税庁HPより転載)のとおりですが、仮に7,000万円で売ったのが25年前に新築で買った木造の一戸建。7,000万円のうち建物が2,000万円だったとしますと、

2,000万円 × 0.9 × 0.031 × 25(年)= 1,395万円

この1,395万円を前述の「建物の減価償却費」に当てはめてみます。暫定的に売り買いの諸経費を共に250万円としますと、

「7,000万円ー250万円」ー「7,000万円ー1,395万円+250万円」= 895万円 何と895万円もの利益が出ておりました。

普通に住まわれていた自宅の売却で有れば、3,000万円特別控除の適用で税金は免れますが、諸々の諸事情により、譲渡所得税を支払う事になる場合には、

約125万円(10年超所有、居住用不動産売却の課税所得6,000万円以内の税率の場合)の譲渡所得税を支払わねばならないことになります。

減価償却の計算は、建物の構造や非事業用か事業用か等によっても変わって参ります。また、「買って10年は住んでいたが海外転勤などで直近の10年は人に貸していた。」

等の場合は計算は更に複雑になりますので、税理士又は信頼できる不動産会社を通じて税理士の見解を確認のうえ計画を進められることをお勧めします。